インボイス制度と優越的地位の濫用

Contents

1 はじめに

令和5年10月から複数税率に対応した消費税の仕入税額控除の方式として、適格請求書等保存方式(インボイス制度)が開始されます。

本項では、主に独占禁止法(優越的地位の濫用)との関係において、インボイス制度開始にあたっての留意点を概説致します。

2 公正取引委員会の対応状況

公正取引委員会は、インボイス制度の実施に際して免税事業者とその取引先との間で独占禁止法・下請法上問題となり得る行為について、令和4年1月、関係省庁と共同で作成した「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」(以下「インボイスQ&A」という。)において独占禁止法・下請法上の考え方を明らかにしました。

しかし、一部の発注事業者が、インボイス制度に関する経過措置により、一定の範囲で仕入税額控除が認められているにもかかわらず、取引先の免税事業者に対し、インボイス制度の実施後も課税事業者に転換せず、免税事業者を選択する場合には、消費税相当額を取引価格から引き下げると文書で伝えるなど一方的に通告を行った事例がみられたとして、注意を行った旨公表しました。

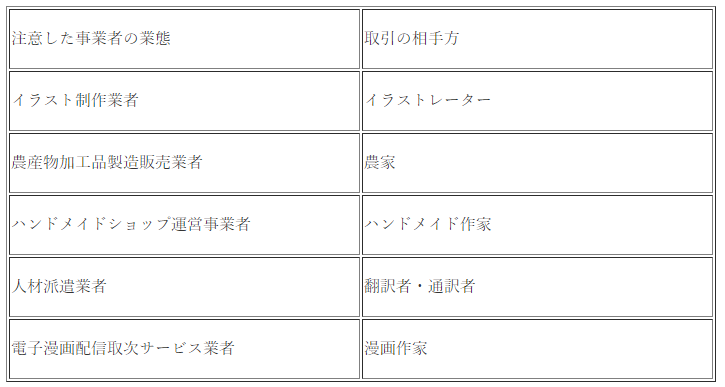

具体的には以下の業態と、取引の相手方が公表されています。

*「インボイス制度の実施に関連した注意事例について」 令和5年5月 公正取引委員会

から引用

事業者にとっては、免税事業者との取引の結果、同じ免税事業者との取引でありながら、インボイス制度が開始された後は、従前認められていた仕入額控除が認められない結果、過大なキャッシュアウトを受容しなければならない可能性があります。にも拘わらず、優越的地位の濫用規制が及ぶというのは、いったいどういった法律上の原因があってのことであるのか、その点を解説したいと思います。

3 インボイス制度と値下げの強要等との関係について

インボイス制度をどのように捉えるかは、どの側面からインボイス制度を見るかによって様々あり得ますが、消費税収を確実に確保するための制度という捉え方が出来ると思います。

具体的には、本来、各事業者が納付した消費税の総額(総和)は、最終消費者の負担した税額と一致するというのが消費税の本来の建前です。

しかし、取引過程において免税事業者が存した場合、最終消費者の支払った消費税の額と国に納められる消費税の額は一致しません。

これは例えば、ある消費者との売買において、100万円(税抜)の商品を売却した事業者Aがいるとします。この時、Aは消費者から10万円の消費税を受取ます。一方、Aは、この商品の仕入に関し、免税事業者Bから資材80万円(税別)を購入し、Bに8万円の消費税を支払ったとします。

この場合、Aは、課税仕入にかかる8万円の消費税については、消費者から受領した課税売上に関する消費税10万円から控除して、納付することが認められています。

仮に、Bが課税事業者の場合、8万円の消費税を納付することになるため、最終消費者が支払った消費税の総和と一致することになるのです。

しかし、この例をみて分かりますように、総和が一致するのはBが課税事業者であることが前提です。Bが免税事業者の場合、Bは消費税名目ではAから金銭を受領していますが、Bは消費税を納める必要がありません。国庫に入るのは、Aが納めた2万円のみという結果になるのです。

インボイス制度は、税収確保のため、この点を変えようとするものです。具体的には、Aが上記のような消費税の仕入控除を行うためには、Bがインボイスを発行できる課税事業者である場合のみとしたのです。

問題は、ではAには従来と同じように、免税事業者と同じ価格で取引を行った場合に、どのようなデメリットがあるかということですが、インボイス制度が始まった後は、仮にAがBに消費税名目で8万円の支払いを行ったとしても、税務上は、本体価格88万円、消費税0円として扱われます。そのため、仕入額が増加した結果、利益が減り、また控除できる消費税がないために、最終消費者から受領した10万円の消費税を全額納めないといけないという問題が生じるのです。

そこで、Aの立場としては、Bがどのみち免税事業者として消費税を納付しないのであれば、キャッシュの確保のために、仕入価格の消費税相当分については、Bに値下げの要請を行う、あるいはインボイスを発行できない事業者との取引については拒絶するというような対応を検討したくなるのです。

4 インボイス制度との関係での優越的地位の濫用とは

(1) 優越的地位の濫用

優越的地位の濫用とは、自己の取引上の地位が相手方に優越している一方の当事者が、取引の相手方に対し、その地位を利用して、正常な商慣習に照らし不当に不利益を与える行為のことです。この行為は、独占禁止法により、「不公正な取引方法」の一類型として禁止されています。

いくつかの要件を述べて説明しておりますが、一言でいえば、一定の市場における搾取規制です。

「2」において「取引の相手方」が示されていますが、ある事業者がこの取引の相手方との関係でどのような場合に「優越的地位」にあるか否かが問題となります。

公正取引委員会のガイドラインである「優越的地位の濫用に関する独占禁止法上の考え方」においては、具体的には、以下の考慮要素を総合的に考慮し、優越的地位の有無を判断するとしています。

①乙の甲に対する取引依存度

乙が甲に商品または役務を供給する取引の場合には、乙の甲に対する売上高を乙全体の売上高で除して算出される。

②甲の市場における地位

甲の市場におけるシェアの大きさ、その順位等が考慮される。

③乙にとっての取引先変更の可能性

甲以外の事業者との取引開始や取引拡大の可能性、甲との取引に関連して行った投資等が考慮される。

④その他甲と取引することの必要性を示す具体的事実

甲との取引の額、甲の今後の成長可能性、取引の対象となる商品または役務を取り扱うことの重要性、甲と取引することによる乙の信用の確保、甲と乙の事業規模の相違等が考慮される。

(*本稿では、優越的地位の濫用に関する他の要件の詳細は割愛します)

インボイス制度との関係でも、このような考慮要素によって優越的地位があると認められる相手方との関係で、独占禁止法が問題となります(なお、下請法や建設業法の問題もあります)。

(2) 取引対価の引下げと優越的地位の濫用

令和4年1月19日付(改正:令和4年3月8日)で、財務省、公正取引委員会、経済産業省、中小企業庁、国土交通省の連名にて、「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」が公表されています。

本稿で例として挙げた「取引対価の引下げ」に関しては、以下のような説明がなされています。

「取引上優越した地位にある事業者(買手)が、インボイス制度の実施後の免税事業者との取引において、仕入税額控除ができないことを理由に、免税事業者に対して取引価格の引下げを要請し、取引価格の再交渉において、仕入税額控除が制限される分について、免税事業者の仕入れや諸経費の支払いに係る消費税の負担をも考慮した上で、双方納得の上で取引価格を設定すれば、結果的に取引価格が引き下げられたとしても、独占禁止法上問題となるものではありません。

しかし、再交渉が形式的なものにすぎず、仕入側の事業者(買手)の都合のみで著しく低い価格を設定し、免税事業者が負担していた消費税額も払えないような価格を設定した場合には、優越的地位の濫用として、独占禁止法上問題となります。

また、取引上優越した地位にある事業者(買手)からの要請に応じて仕入先が免税事業者から課税事業者となった場合であって、その際、仕入先が納税義務を負うこととなる消費税分を勘案した取引価格の交渉が形式的なものにすぎず、著しく低い取引価格を設定した場合についても同様です。」

実際の取引の場面で、免税事業者の仕入や諸経費の支払いに係る消費税負担を詳細に一つ一つ把握していくことは事業者にとって大きな負担ではありますが、「形式的」な交渉にならないためには、その実態を免税事業者に照会するなどして調査するほかありません。

また、免税事業者からの課税仕入れについては、インボイス制度の実施後3年間は、仕入税額相当額の8割、その後の3年間は同5割の控除ができることとされています。

したがって、令和5年10月以降に、直ちに全額控除が出来ないということを前提に、消費税相当分の取引対価の引下を設定することにも相当の注意が必要です。2の公取の文書においても「一定の範囲で仕入税額控除が認められているにもかかわらず」という記載があるのは、この点に関係しています。

アウトセーフの線引きが個別事例によるため、今後の事例の集積や、公取の公表等にて随時情報を取得していく必要のある内容です。ご留意ください。

谷川安德

最新記事 by 谷川安德 (全て見る)

- 改正公益通報者保護法が成立しました - 2025年6月30日

- ハラスメント窓口において参考とすべき事実認定の手法 - 2025年5月31日

- 時間単位の有給休暇、上限を「5日以内」から「全体の50%」に緩和…規制改革会議が中間答申へ - 2024年12月25日

グロース法律事務所が

取り扱っている業務

新着情報

- 2025.06.30コラム

- 改正公益通報者保護法が成立しました

- 2025.06.27セミナー/講演

- 労務管理体制の不備による重大トラブル4選 20250828

- 2025.06.02コラム

- 公益通報者保護法による公益通報者の保護規定の改正について

- 2025.05.31コラム

- ハラスメント窓口において参考とすべき事実認定の手法